Por: Michael Roberts. 14/02/2021

Durante el año del COVID, la producción, la inversión y el empleo en casi todas las economías del mundo se han desplomado, ya que los cierres, el aislamiento social y el colapso del comercio internacional contrajeron la producción y el gasto. Y, sin embargo, ha ocurrido lo contrario en los mercados de acciones y bonos de las principales economías. Los índices bursátiles de EEUU (y de otros países) terminaron 2020 en máximos históricos. Después del impacto inicial de la pandemia de COVID y los consiguientes cierres, cuando los índices bursátiles estadounidenses se desplomaron en un 40%, los mercados se recuperaron drásticamente y finalmente superaron los niveles prepandémicos.

Está claro por qué sucedió esto. Fue gracias a la inyección de dinero crediticio en las economías. La Reserva Federal y otros bancos importantes inyectaron enormes cantidades de efectivo / crédito en el sistema bancario e incluso directamente en las empresas mediante la compra de bonos públicos a los bancos y de bonos de empresas; así como a través de préstamos COVID directos a las empresas respaldados por los gobiernos. Los tipos de interés de estos créditos cayeron hasta cero y, con los denominados “activos seguros” como los bonos del Estado, los tipos de interés incluso se volvieron negativos. ¡Los compradores de bonos estaban pagando intereses a los gobiernos por comprar sus certificados!

Gran parte de esta generosidad crediticia no se utilizó para mantener el salario y los contratos de las plantillas o para mantener las operaciones de las empresas. En cambio, los préstamos se han utilizado como préstamos muy baratos o casi a coste cero para especular con activos financieros. Lo que se denomina “deuda marginal” mide el volumen de compras en bolsa que se han realizado con préstamos. El último nivel de deuda marginal ha subido un 7,7% mes a mes y se encuentra en un nivel récord.

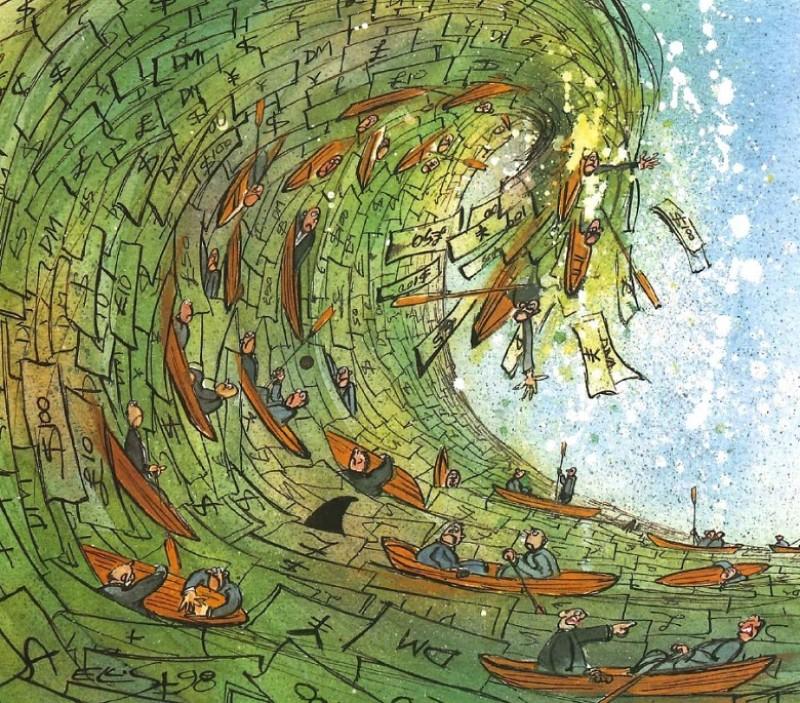

Marx llamó a los activos financieros, acciones y bonos, “capital ficticio”. Engels utilizó este término por primera vez en su primer libro sobre economía, Umrisse; y Marx lo desarrolló más en El Capital, Volumen 3 (Capítulos 25 y 29), donde lo definió como los derechos acumulados o títulos legales, sobre las ganancias futuras en la producción capitalista; en otras palabras, derechos sobre el capital “real”, es decir, capital realmente invertido en medios físicos de producción y trabajadores; o capital dinerario, fondos en efectivo retenidos. Una empresa recauda fondos para inversiones, etc. mediante la emisión de acciones y / o bonos. Los propietarios de las acciones o bonos tienen derecho a reclamar las ganancias futuras de la empresa. Existe un mercado “secundario” para estos derechos, es decir, comprar y vender estas acciones o bonos existentes; un mercado para la circulación de estos derechos de propiedad.

Las acciones y los bonos no funcionan como capital real; son simplemente un derecho sobre las ganancias futuras, por lo que “el valor de capital de dicho papel es … completamente ilusorio … El papel sirve como título de propiedad que representa este capital”. Como dijo Marx: “Si bien las acciones de ferrocarriles, minas, compañías de navegación y similares, representan el capital real, es decir, el capital invertido y en funcionamiento en tales empresas, o la cantidad de dinero adelantada por los accionistas con el propósito de ser utilizado como capital en tales empresas…; este capital no existe dos veces, una vez como el valor de capital de los títulos de propiedad (acciones) por un lado y por otro lado como el capital real invertido, o por invertir, en esas empresas”. El capital “existe sólo en la última forma“, mientras que la acción o bono “es meramente un título de propiedad de una porción correspondiente de la plusvalía que debe realizar”.

Los inversores (especuladores) en los mercados financieros compran y venden estos activos financieros, lo que hace subir y bajar los precios. Si el efectivo (liquidez) es abundante, los precios de las acciones y los bonos pueden dispararse, mientras que los bancos y las instituciones financieras inventan nuevos ‘instrumentos’ financieros en los que invertir. Como dijo Marx : “Con el desarrollo del capital que devenga intereses y el sistema crediticio, todo el capital parece duplicarse, ya veces triplicarse, por los diversos modos en los que el mismo capital, o tal vez incluso el mismo derecho a una deuda, aparece en diferentes formas en diferentes manos. La mayor parte de este ‘capital dinerario’ es puramente ficticia”.

Los bancos centrales se convierten en impulsores clave de cualquier auge de los activos financieros Una vez más, como dijo Marx hace unos 150 años, “en la medida en que el Banco emite billetes que no están respaldados por la reserva de metales en sus bóvedas, crea fichas de valor que no solo son medios de circulación, sino que también forma capital adicional, aunque ficticio, al valor nominal de estos pagarés fiduciarios, y este capital adicional le produce una ganancia adicional”. La creación o ‘impresión’ de dinero por parte de los bancos centrales proporciona la liquidez para la especulación en los mercados de valores y bonos, como hemos visto en el año del COVID.

Marx consideró que lo que impulsa los precios del mercado de valores es la diferencia entre las tasas de interés y la tasa general de ganancia. A medida que la rentabilidad cayó en 2020, lo que mantuvo subiendo los precios del mercado de valores fue el nivel muy bajo de las tasas de interés a largo plazo, generadas deliberadamente por bancos centrales como la Reserva Federal en todo el mundo. La ‘flexibilización cuantitativa’ (compra de activos financieros con inyección de crédito), se ha duplicado y triplicado en este año del COVID. De modo que se ha mantenido la brecha entre los rendimientos de la inversión en bolsa y el costo de endeudamiento.

Pero aquí está el problema. El precio de las acciones de una empresa debe tener alguna relación con las ganancias obtenidas o las ganancias que probablemente se obtendrán durante un período de tiempo. Los inversores miden el valor de una empresa por el precio de la acción dividido por las ganancias anuales. Si suma todas las acciones emitidas por una empresa y las multiplica por el precio de la acción, obtiene la ‘capitalización de mercado’ de la empresa, en otras palabras, lo que el mercado cree que vale la empresa. Esta ‘capitalización de mercado’ puede ser diez, 20, 30 o incluso más veces las ganancias anuales. Si la capitalización de mercado de una empresa es 20 veces las ganancias y usted compró sus acciones, asume que tendría que esperar para obtener 20 años de ganancias en dividendos para igualar el precio de su inversión.

En este gráfico (CAPE Shiller) se puede ver que, a medida que las tasas de interés a largo plazo han caído, el precio de capitalización de mercado de las acciones empresariales en relación con los beneficios (ganancias) ha aumentado. Actualmente, se encuentra en niveles solo superados en 1929 y durante el boom de las punto.com en 2000.

Si las ganancias impulsan los precios de las acciones de las empresas, entonces esperaríamos que, cuando la tasa de ganancia en el capitalismo suba o baje, también lo harán los precios de las acciones. Para medir eso, podemos obtener una especie de precio promedio de todas las acciones de la compañía en un mercado de valores utilizando una canasta de precios de acciones de distintas compañías e indexarla. Eso nos da un índice bursátil.

Entonces, ¿el índice de precios del mercado de valores sube y baja con la tasa de ganancia bajo el capitalismo? La respuesta es que lo hace, a más largo plazo, es decir, a lo largo del ciclo de beneficios, pero puede durar hasta 15-20 años. A corto plazo, el ciclo bursátil no necesariamente coincide con el ciclo de beneficios. De hecho, los mercados financieros pueden alcanzar niveles de precios extremos en relación con los beneficios subyacentes que se generan en una economía.

La forma más popular de medir hasta qué punto el mercado de valores no coincide con la economía real y las ganancias en la inversión productiva es midiendo la capitalización de mercado de las empresas en relación con los activos reales acumulados que tienen las empresas. Esta medida se llama Q de Tobin y lleva el nombre del economista de izquierda James Tobin. Toma la ‘capitalización de mercado’ de las empresas en el mercado de valores (digamos, de las 500 principales empresas en lo que se denomina índice S & P-500) y la divide por el valor de reposición de los activos tangibles acumulados por esas empresas. El valor de reemplazo es el precio que las empresas tendrían que pagar para reemplazar todos los activos tangibles (¿e ‘intangibles’?) Que poseen (planta, equipo, software, etc.).

Durante los últimos 100 años más o menos, la relación Q media promedio es de aproximadamente 0,78. El índice Q alto estuvo en el pico de la burbuja tecnológica en 2000, alcanzando 2,17, o un 174% por encima del promedio histórico. Los mínimos se registraron en las recesiones de 1921, 1932 y 1982 en alrededor de 0,28, o 62% por debajo del promedio. Pero en este año del COVID, la Q de Tobin ha alcanzado un 233% por encima de la media, un nuevo récord.

Otro índice útil del valor del mercado de valores en relación con la economía real es el índice de Buffett. Bautizado así en honor del famoso inversor financiero multimillonario que utiliza este índice como guía, mide el valor monetario de todas las acciones y participaciones frente a la producción nacional actual en la economía real (PIB). Una vez más, esto muestra que en el año del COVID, el mercado de valores alcanzó un récord en relación con la “economía real”.

De hecho, los especuladores financieros siguen sumidos en una ‘euforia’ total, ya que continúan esperando que los bancos centrales transfieran aún más préstamos y efectivo a los bancos e instituciones, junto con una probable disminución de la pandemia de COVID en 2021 a medida que se distribuyan y apliquen las vacunas. La creencia es que las ganancias empresariales se recuperarán abruptamente para justificar los máximos históricos actuales en los precios de las acciones.

Citi Research tiene un índice “Euphoria / Panic” que combina una serie de indicadores del estado de ánimo del mercado. Desde 1987, el mercado normalmente ha alcanzado su punto máximo cuando este índice se acerca a la línea Euphoria. Las dos excepciones fueron en el auge tecnológico del cambio de siglo, cuando pasó unos tres años en la zona eufórica, y actualmente.

Este índice de ‘euforia’ complementa las opiniones del banco de inversión más poderoso del mundo, Goldman Sachs. Sus expertos pronostican otro aumento del 15% en el mercado de valores estadounidense en 2021.

Pero, como explicó Marx, eventualmente la inversión en activos financieros tendrá que ajustarse a las ganancias en la economía real. En el año del COVID, las ganancias en la mayoría de las corporaciones se desplomaron en un 25-30%.

Goldmans y otros inversores especuladores parecen estar convencidos de que las ganancias se recuperarán este año, de manera que el precio del capital ficticio no resulte ficticio. Pero eso parece poco probable. El COVID-19 aún no ha terminado y la distribución de la vacuna tardará bastante en alcanzar los niveles necesarios de la llamada ‘inmunidad de rebaño’, y eso supone que las vacunas también puedan hacer frente a las nuevas variantes de COVID.

Además, el auge del mercado de valores de 2020 se limitó realmente a unas pocas empresas. En el año del COVID, el índice S&P 500 subió un 18,4%, pero la cartera de FAAAM (Facebook, Alphabet, Amazon, Apple, Microsoft) más Netflix subió un 55%. La contribución de este último grupo al crecimiento del S&P 500 fue del 14,35%. Por lo tanto, el resto de las empresas de S&P ganó solo un 4.05%.

La mayoría de las empresas perdieron dinero en 2020. Y hay una gran cantidad de empresas, en su mayoría fuera de las 500 principales, pero no todas, que están en serios problemas. Las ganancias son bajas o negativas e incluso con el coste de pedir prestado cerca de cero, estas empresas ‘zombis’ no están ganando lo suficiente para cubrir ni siquiera los intereses de los préstamos existentes y nuevos. Estos zombis ‘con dificultades financieras’ constituyen aproximadamente el 20% de las empresas en la mayoría de las economías.

Incluso antes de la pandemia, las empresas zombis estaban contribuyendo a una desaceleración significativa de los niveles de inversión empresarial. Con tantas empresas en problemas, hay pocas perspectivas de una gran recuperación de la inversión y las ganancias este año.

Los bancos centrales seguirán proporcionando aún más “liquidez” para que los bancos y las empresas especulen en los mercados financieros. De modo que el capital ficticio seguirá expandiéndose; después de todo, como dijo Engels por primera vez, la especulación en los mercados financieros es un factor importante que contrarresta la caída de la rentabilidad en la “economía real”.

Pero todas las cosas buenas deben llegar a su fin. Probablemente en la segunda mitad de 2021, los gobiernos intentarán frenar su gasto fiscal y los bancos centrales reducirán el ritmo de su generosidad. En ese momento, es probable que los niveles extremos de los precios de acciones y bonos en relación con las ganancias y el capital tangible reviertan, como lo hace un yo-yo cuando se tira de la cuerda a la que está atado y vuelve a la mano (capital real) de quién juega con él.

Michael Roberts es un reconocido economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Fuente:https://thenextrecession.wordpress.com/2021/01/25/covid-and-fictitious-capital/

Traducción:G. Buster

LEER EL ARTICULO ORIGINAL PULSANDO AQUÍ

Fotografia: Sin permiso